关注次高端、高端,也要关注300元以下价位段

如果问酒行业从业人士,最愿意做什么价位段产品,相信无论是生产企业还是流通企业,绝大多数的答案都是次高端、高端这类利润率高的产品。然而,如果从市场份额来看,大数据则给出了不同的答案。

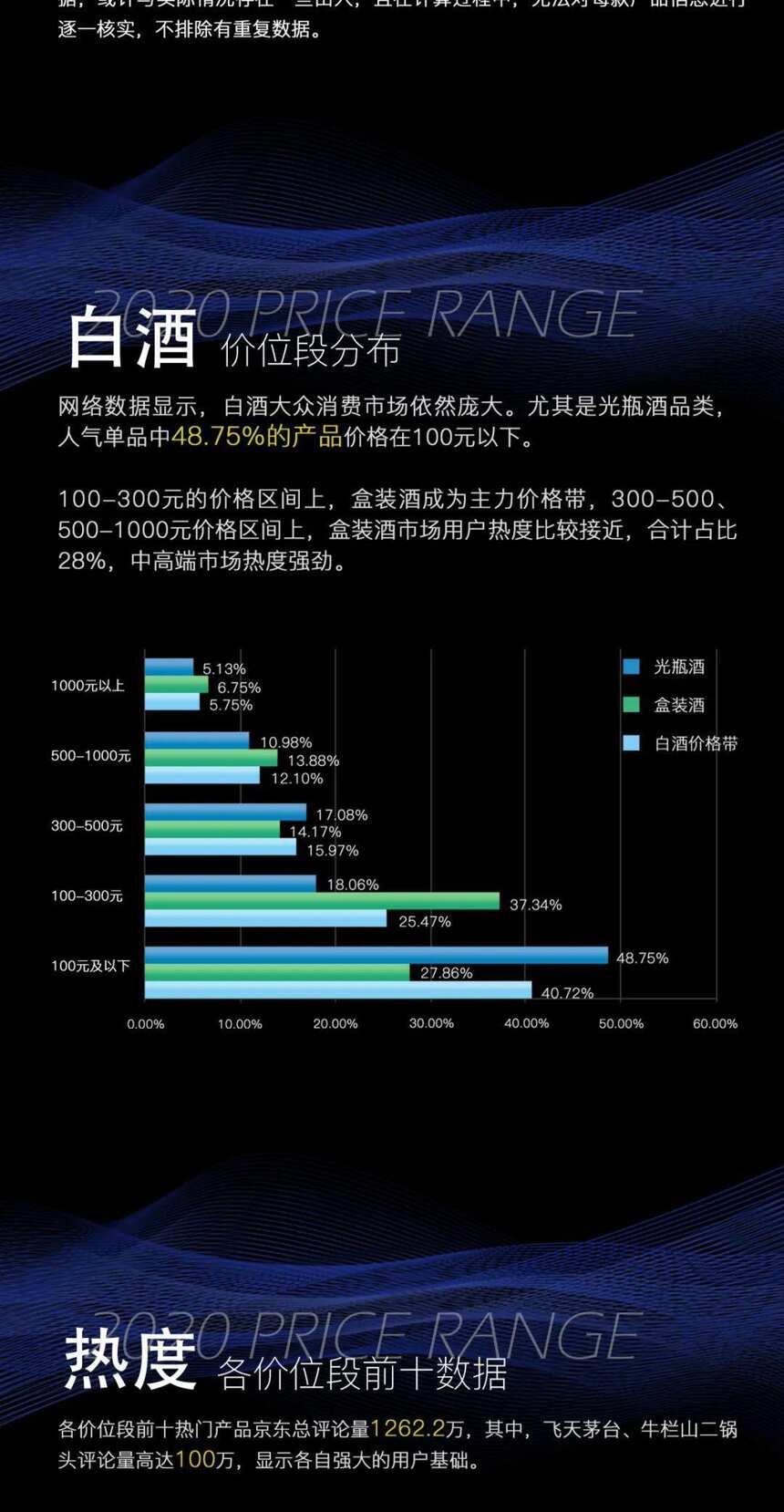

榜单采集的网络数据显示,100-300元价位段占市场份额为25.47%,而100元及以下价位段占市场份额为40.72%,二者合计66.19%,这也意味着线上热销白酒中,近三分之二为300元以下产品。

近年来,次高端及高端白酒增长迅速已经是行业共识,良好的市场利润率,吸引着越来越多的生产企业与流通企业扎堆于此。榜单显示,300元以下价位段占市场主流,提醒企业选择正确价值主张和定价,关注次高端和高端同时,也不能放弃大众民酒市场。

这一点似乎对省酒尤其重要。

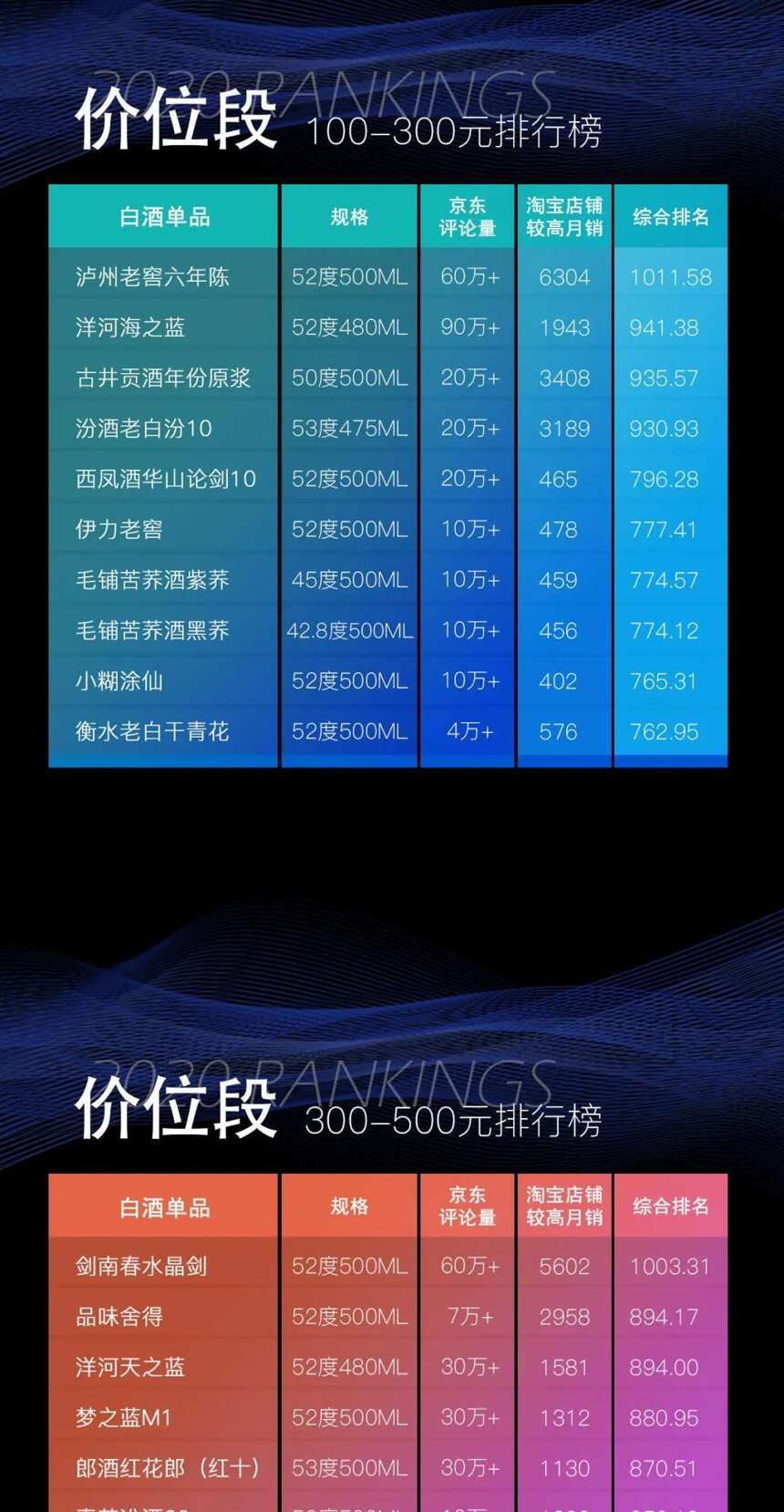

从榜单罗列的100元及以下至1000元及以上价位段来看,省酒只在100-300元价位段表现出优势,伊力老窖、小糊涂仙、衡水老白干青花等产品上榜。在这一价位段,省酒既能发挥根据地市场资源优势,又能获得一定的利润率来保证市场投入。

实际上,高端与中低端产品齐飞,在消费品行业已经十分明显。

贝恩公司与凯度消费者指数发布的《2020年中国购物者报告·系列二》显示,电商行业快速发展带来了大幅促销的频率同步提高,消费品市场高端化和追求性价比两大趋势将同时并存,同一品类里高端产品和中低端产品将同时呈现稳定、同步增长。

与上述观点佐证,1919与苏宁易购日前向媒体提供的春节前销售数据显示,飞天茅台、经典五粮液、国窖1573等高端产品销售强劲之外,洋河蓝色经典海之蓝等产品同样增长迅速。

显然,在全行业向名酒要销量同时,曾经轰轰烈烈的民酒市场仍然不容错过。对于企业来讲,300元以下,尤其是100元及以下价位段,以及1000元以上价位段,都还有一层特殊意义,即在承担着销量任务以外,还承担着建“立口碑”的重任。

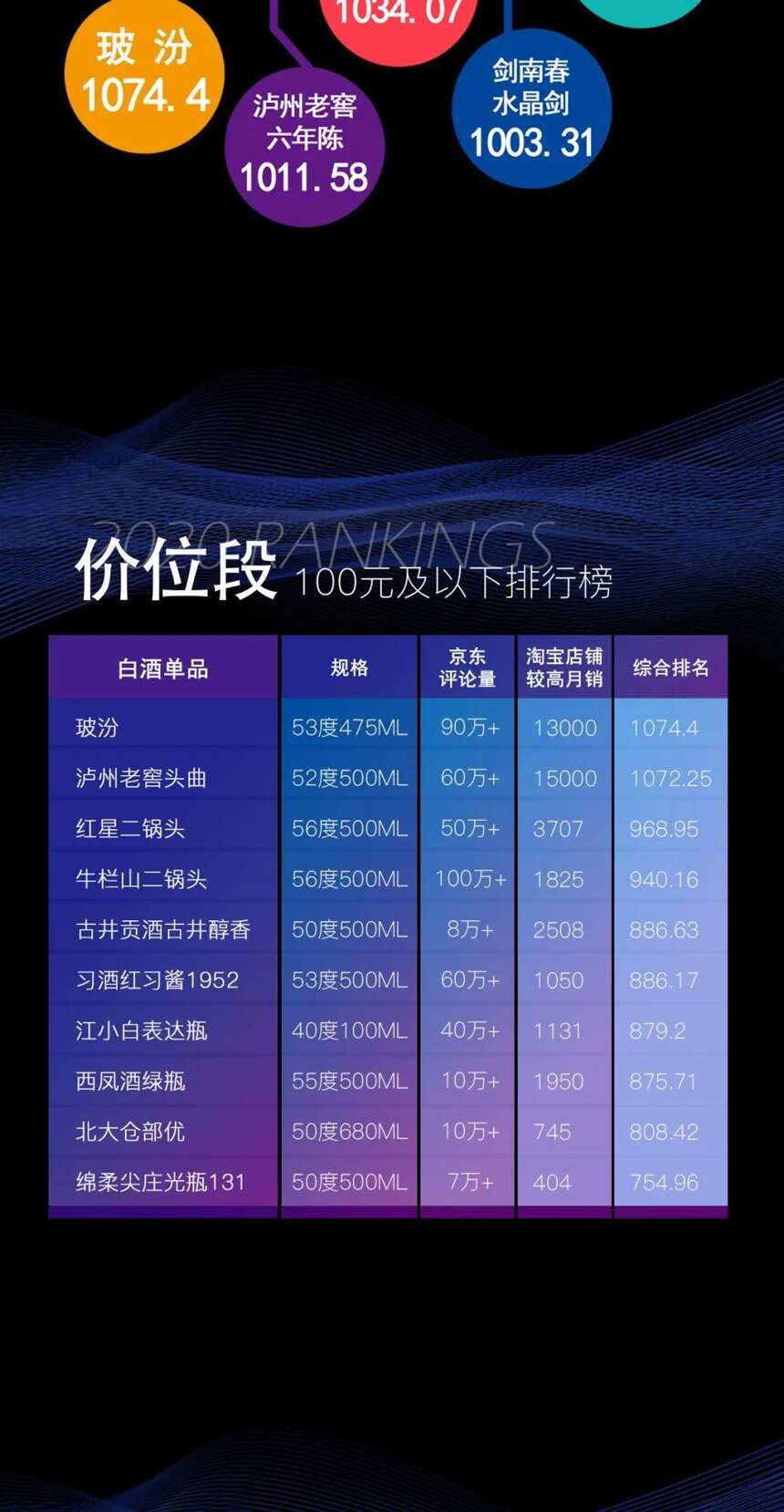

榜单显示,在各价位段前十热门产品京东总评论量中,100元及以下价位段达到534万,较高月销为41320,远超其他价位段,其中牛栏山二锅头、玻汾京东评论量分别达到100万+、90万+,而1000元以上价位段两个指标分别为247.5万、14748,同样保持高位,其中飞天茅台京东评论量也达到了100万+。

高端畅销单品占比过半,酱酒越高越热

论当下最受关注的白酒品类,非酱酒莫属。

榜单显示,酱酒在500元以上价位段占绝对优势,且价位段越高,优势越明显。在500-1000元价位段,酱香型白酒在热度前10单品中占5席,习酒窖藏1988、王茅祥邦、国台国标酒、钓鱼台国宾酒、金沙摘要酒分别位居第3、第5、第7、第8、第9位。

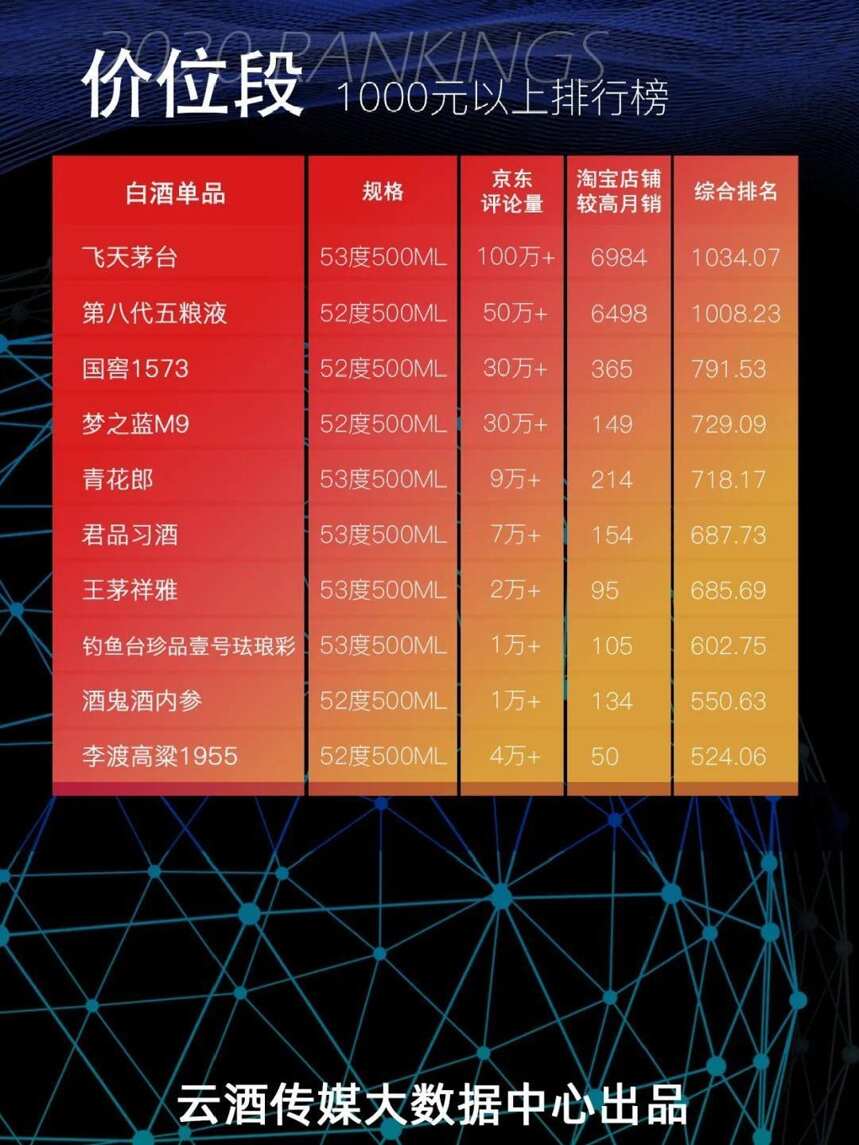

在1000元以上价位段中,酱香型白酒在热度前10单品中同样占5席,飞天茅台、青花郎、君品习酒、王茅祥雅、钓鱼台珍品壹号珐琅彩,分别位居第1、第5、第6、第7、第8位,且都是指导零售价超过1299元/瓶的产品。

相较之下,在500元以下价位段,酱香型白酒在各价位段销售前10单品中,仅有郎酒红花郎(红十)、赖茅传承蓝、习酒红习酱1952等少量产品入榜。其中,习酒红习酱1952也是100元及以下价位段唯一入榜酱香型白酒。

这与酱香型白酒目前的行业表现契合。2019年行业数据显示,全国酱香型白酒以占行业7%的产能,实现了占行业21.3%的销售收入和42.7%的利润。酱香型在高端市场的优势未来仍将进一步放大。

胡润研究院发布的《2020胡润财富报告》显示,中国600万资产“富裕家庭”数量首次突破500万户,比上年增加1.4%,1000万以上资产“高净值家庭”比上年增加2%至202万户,而亿元资产“超高净值家庭”比上年增加2.4%至13万户。

上述群体的扩大,意味着巨大的消费升级和高端消费潜力。云酒头条(微信号:云酒头条)曾撰文分析,在酱香型白酒产能短期无法快速放大的背景下,“酱酒热”仍然前景可期(点击链接阅读原文)。

洋河“超级蓝”背后:超级品牌与超级单品是主流

榜单中,洋河创造了一个值得关注的“超级蓝”现象。

在100-300元价位段,洋河海之蓝位居十大热度产品第2位;在300-500元价位段,洋河天之蓝、梦之蓝M1分别位居十大热度产品第3、第4位;在500-1000元价位段,梦之蓝M6、梦之蓝M4分别位居第2、第4位,在1000元价位段,梦之蓝M9位居第4位。

这也意味着,洋河蓝色经典系列成为榜单中唯一能够贯穿100元以上价位段的品牌,覆盖了中高端、次高端、高端价位段。这背后离不开洋河蓝色经典系列的超强产品力与品牌力,也彰显了行业持续向名酒和大单品集中的趋势。

从榜单来看,入榜的白酒单品基本涵盖了茅台、五粮液、洋河、泸州老窖、汾酒、郎酒、剑南春、古井贡酒、西凤酒、习酒、今世缘、水井坊、酒鬼酒、红星等知名品牌,凸显了白酒行业已经进入“超级品牌”时代。

数据显示,截至2020年11月,白酒规模以上企业只有1040家,较2019年的1176家,减少136家。在中国酒业协会理事长宋书玉看来,目前酒行业产业利润集中在头部50家企业,在约4%的企业中,品牌集中度和产业利润集中度均有大幅提高。按照宋书玉的预测,白酒行业规模以上企业很可能减少至1000家以内。

白酒行业竞争进入白热化,“剩者为王”与“超级单品”时代已同步来临。

飞天茅台、第八代五粮液、国窖1573、青花郎、君品习酒、酒鬼酒内参、青花汾酒30、今世缘四开国缘、汾酒老白汾10、玻汾、泸州老窖头曲……回顾此次入榜的白酒单品,无不是各酒企的核心大单品,也是企业线下渠道主销产品。

显然,当“超级品牌”们不断将生产、市场资源聚焦企业自营核心大单品这类“超级产品”,行业产品与市场集中度未来仍然有较大的增长空间,这也意味着开发品牌的“出圈”空间正在不断被压缩。

“年轻人悖论”“光瓶酒悖论”?其实不存在

“年轻人往往都喜欢新奇”,这是很多人对于年轻人消费习惯的认知。正是因此,在业内外产生了“年轻人不喜欢老名酒”的观点。对此,榜单则给出了不同的观点。

京东发布的数据显示,2019年双11期间,16-35岁用户占总用户比重达到约63%,如果将年龄放宽到45岁,则比例达到约85%。淘宝2020年发布的数据显示,95后已跃升为淘宝第一大用户群体,90%的年轻网民都是淘宝的用户。

显然,线上购酒的大多数都是年轻人,而从入榜的都是茅台、五粮液、洋河、泸州老窖、汾酒、郎酒、剑南春等老名酒品牌,以及江小白等新生代品牌,不难看出国潮之下,年轻消费者酒类消费表现出了强烈的新时代特征,他们对名酒的认知与喜爱并不弱于前辈。

这背后离不开酒类对消费者互动与传播的重视。此前,云酒传媒大数据中心发布的《2020年度最受关注酒类品牌TOP10》 (点击链接阅读原文)显示,入榜品牌都是开放度和媒体友好度更高的企业,其与公众的良好互动更多,积极展示了企业品格和形象,释放了企业发展的积极信息。

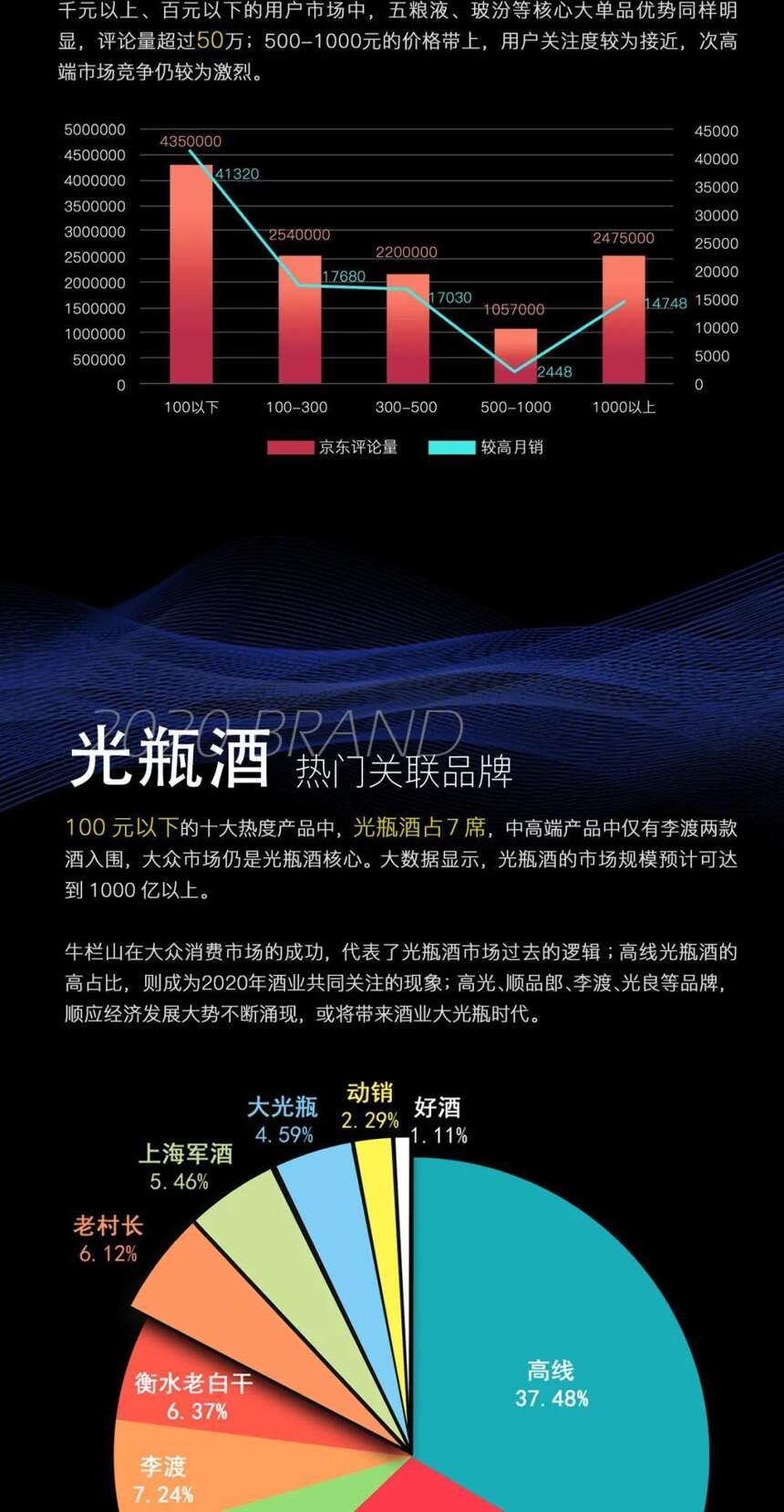

同样是关于线上购酒的“悖论”:在很长一段时间,有不少人认为光瓶酒价格低、利润低,考虑到跨区域销售带来的仓储、物流等成本,并不适合线上销售。

榜单显示,100元以下十大热度产品中,光瓶酒占7席,线上零售价50元/瓶左右的玻汾、132元/箱的牛栏山二锅头,以及泸州老窖头曲、红星二锅头、西凤酒绿瓶等光瓶酒入榜,产品京东评论量、淘宝店铺较高月销都保持高位。

其中,玻汾在榜单中综合排名指数达到1074.4,超过了其他价位段的飞天茅台、青花汾酒30、剑南春水晶剑、泸州老窖六年陈等产品。这也意味着,光瓶酒不仅适合线上销售,而且同样能够产生较大的消费者影响。

2021年该关注哪些酒业财富机会,榜单已经给出了参考。您有什么更好的看法,欢迎留言告诉我们。