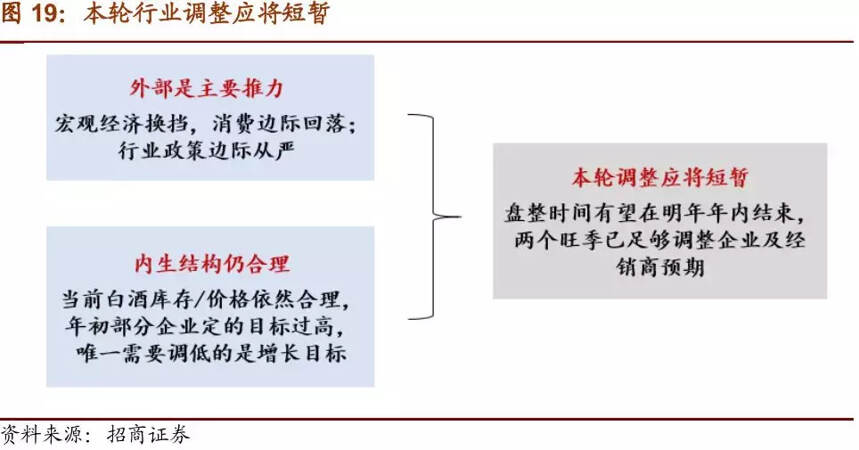

过高的经营目标是行业盘整的核心,企业需要重新制定理性的增长目标。考虑到当前名酒价格并未泡沫化,以及渠道库存仍处合理位置,招商证券认为企业及渠道经历1-2个旺季时间重新调整增长预期即可,预期本轮盘整时间预计不会太长。

本轮判断:盘整而非调整,增速回归理性

行业经历自16年以来的复苏期,18年下半年起受需求放缓影响,企业渠道库存有所增加,18年三季度上市酒企增速普遍放缓,引发市场对未来行业增长前景巨大分歧,招商证券在本部分重点分析影响当前行业19年发展的内外部因素、潜在催化及探讨板块估值。

(1)外因是推力:经济换挡冲击,政策边际从严

外部调节器发挥作用,类似于08-09年。行业当前受宏观及政策带来的负面冲击主要体现在以下两个方面:

高端消费边际回落影响白酒终端需求,是行业本轮调整的重要外因。若经济在换挡期长期疲软,将压制白酒消费及上市酒企经营表现。

近期在减税背景下,白酒消费税基提高的传闻引发市场担忧,这其中涉及到行业收入与财政税收的博弈,招商证券将保持跟踪。在09年期间也有征收,不过当时企业通过提价和内生增长良好消化。

(2)内因是核心:过高的经营目标需要更加理性

部分酒企18年初目标过于乐观。次高端酒企最为典型,水井坊内部目标70%,汾酒捍卫国资委考核目标,全年收入目标90亿,目标实现具有一定挑战性。相对来说,茅台洋河目标务实,其中茅台15%的增长目标毫无悬念,洋河古井十月份已完成全年目标。

Q4控货去库存,企业更加理性应对。白酒中秋旺季表现平淡,企业四季度基本都在主动控制发货节奏,去渠道库存,保证明年春节增长,洋河古井最典型。企业此轮更加理性,预计制定来年目标时,将重新审视库存及需求,大概率下调增长目标。

(3)调整应将短暂:库存/价格依然合理,唯一需要调低的是增长目标

从历史数据纵向比较看,白酒库存及价格指标依然合理。行业经历高速发展后,遇到需求放缓之时,渠道库存短期增加是必然,08年底行业渠道亦是增加明显,关键看行业在内外部同时调整过程中如何消化。

对比历史数据,当前库存明显小于行业最差时间,处于可控状态,而经历过行业调整期的酒企对上轮仍历历在目,节奏上已更加稳健消化库存。另一重要指标——高端名酒价格仍未出现泡沫化。茅台今年核心在于控价,当前一批价在1650-1750元,相较于上一轮顶峰期间2000元以上一批价,仍处于合理水平,未出现明显泡沫化。

唯一需要调整的是增长目标,过高的增长预期需要回归理性。年内各家企业在制定目标过程中分化比较明显,茅台洋河等企业较为冷静,战略格局思维更佳,稳态增长更为确定。

而本轮增长期启动相对滞后的次高端公司今年制定目标普遍比较高,但在三季度降速最为明显,库存偏高,明年初仍将面临经销商打款意愿低、基数高双重考验,在终端和渠道的持续负反馈下,大概率下调增长目标。

盘整时间有望在明年年内结束,1-2个旺季已足够调整企业及经销商预期。今年四季度至明年春节期间,终端放缓带来的渠道和企业压制,有可能给明年上半年带来增长压力,最差的情况是经济持续疲软,行业见底后没有反弹动力。

行业内部结构仍处于可控状态,行业深度调整的概率不大,幅度应较上一轮较小,随着经济刺激政策和消费推动政策显效,行业应能看到改善。招商证券认为行业盘整需要企业及渠道重新调整增长预期,预计需要经历1-2个旺季时间消化,本轮盘整时间不会太长。

高端品投资策略:握核心,守确定;观其变,望回归

行业判断:盘整而非调整,增长目标回归理性,行业盘整应将短暂,并为下一轮复苏再次蓄势。市场更多关注经济换挡冲击、政策边际从严等外在因素,招商证券认为除此之外,过高的经营目标是行业盘整的核心,企业需要重新制定理性的增长目标。

考虑到当前名酒价格并未泡沫化,以及渠道库存仍处合理位置,招商证券认为企业及渠道经历1-2个旺季时间重新调整增长预期即可,故预期本轮盘整时间预计不会太长。

市场判断:当前行业估值已在历史中枢以下,跟踪行业边际催化,期待价值回归。从股价上,招商证券认为当前核心公司估值已低于历史中枢,反应市场悲观预期。茅台复盘显示,估值底部将出现在基本面下行压力放缓、市场盈利预测不再下调之时,预期明年春节到一季报附近预期有望降至底部,估值将会触底回升。建议继续紧密跟踪行业边际催化,期待价值回归。白酒消费升级和集中度提升的逻辑并未改变,盘整将为下一轮复苏再次蓄势。

投资建议:名酒盈利置信度更高,估值企稳有望更早,超跌品种蓄势弹性。投资建议上,招商证券认为在盘整期间,目标理性、调整在先的企业盈利预测置信度更高,最典型的茅台来年增长确定性最高,这包括经销商巨额利差的缓冲垫,即使终端价回落也不影响报表,反而会让终端需求大幅放量。另外可静待行业需求回升,选择超跌的弹性品种中期配置,当前超跌品种均在蓄势未来反弹弹性。

重点公司跟踪

稳健成长品种——

贵州茅台:高基数回落,供需仍确定。公司三季度发货量在高基数下同比回落,虽有提价及系列酒增厚报表,业绩增速仍低于市场预期。但近期调研反馈,飞天茅台动销依然旺盛,经销商普遍反馈支持公司销售政策和价格政策,草根调研目前批价仍在1700元左右,终端缺货情况依然明显。

19年受制基酒量偏紧,预计来年量增有限,来年看吨酒价格提升贡献业绩,另外近期公司加大对经销商市场秩序的监督和管理,综合来看公司仍是白酒供需确定品种。

洋河股份:主动控货,轻装上阵。公司10月已完成全年任务,受终端需求放缓影响,公司年底控货以备来年轻装上阵。展望来年,公司产品升级趋势不改,梦之蓝占比逐步提升后,拉动公司整体收入增速,同时公司渠道利润已有改善,内部渠道盈利问题基本梳理完毕。公司是行业能力一流公司,产品结构全、渠道管控深、调整能力强,来年稳健成长可期。

泸州老窖:调整在先,稳增可期。国窖经过前两年快速招商带动高增长,公司今年亦及时发现并应对高增长带来问题,年中主动调低国窖增长目标,为更长远健康发展。

在当前行业需求下行背景下,料高端国窖及中高端系列均会受此影响增速有所放缓,但公司今年提前调整布局应对充分,同时公司渠道掌控力较强,通过给渠道和终端较高利润,形成较强渠道推力,预计来年仍可实现降速增长。

由于国窖在高端品牌中体量最小,亦期待公司在品牌建设上持续投入,以实现品牌口碑持续放大,形成更良好的市场价格体系。

古井贡酒:优化目标敦行致远,产品升级趋势不改。渠道调研反馈,公司当前已完成全年任务,渠道库存总体保持良性。考虑行业需求降速及基数提升,预计公司调低前期积极目标,四季度停货去库存,以待来年轻装上阵。

中期看,安徽省内消费升级趋势不改,随着人均消费能力提升,价格带将持续上移,未来100-300元价格带将占比最大。古井作为徽酒龙头,有望继续享受消费升级红利,进一步提升市占率。

潜在超预期品种——

五粮液:控货力挺价格,期待改革加速。公司自年初明确改革方向以来,近日年度经销商大会再次推进改革,几点措施直指公司当前核心问题:梳理产品线、提升经销商盈利、强化渠道执行力。

展望19年,考虑报表基数提升及需求放缓影响,预计公司增速将有所放缓。核心问题解决尚需时日,期待公司加快改革执行落地,短期力促批价继续回升,中期加快渠道扁平化及精细化管理,拉大顺价幅度,释放改革红利。

酒鬼酒:战略思路理顺,关注执行落地。考虑行业需求降速,谨慎预期19年增速将有所放缓,但中期看,外部环境次高端升级红利持续,湖南省内价格带提升加速趋势不改,同时期待在中粮酒业重视下,公司内部改革逐步落地,成效不断显现。

文章来源:招商食品饮料