跳出“舒适区”的百润股份,下一步会怎么走?

文 | 云酒团队(ID:YJTT2016)

刚刚过去的10月,以预调鸡尾酒为主营业务的百润股份,传来捷报——前三季度公司营收、净利双双实现逆势增长。

预调鸡尾酒业务回暖的同时,百润股份也在烈酒领域按下了加速键——2017年8月,百润股份宣布投建国内首家伏特加及威士忌生产建设项目;2019年3月,这个总投资5.75亿元、占地219亩的项目,才终于破土动工。

未来全面投产后,可年产3.1万吨伏特加和0.5万吨威士忌,满足预调鸡尾酒的原料酒需求。

当预调酒业务持续增长,选择此时加码烈酒,跳出舒适区的百润股份,下一步会怎么走?

大幅加码上游产业链,百润在打什么算盘?

在2019年年报中,百润股份提出“推进烈酒全产业链战略布局”,把烈酒生产定为今年经营主基调之一。

随后,今年9月,百润股份募集十亿资金,进一步加码威士忌项目,计划建设工期两年,目前已经完成相关备案、环评等手续。这意味着,在5亿元的伏特加及威士忌生产项目完工一年多之后,定增的威士忌项目也有望完成。

彼时,对于在邛崃生产伏特加和威士忌,百润股份旗下的巴克斯酒业表示,伏特加及威士忌生产建设项目全面投产后,不仅能够满足RIO预调鸡尾酒的原料酒需求,同时有效降低国外厂家对巴克斯酒业生产经营稳定性及连续性产生的不利影响,进一步将产业链向上游延伸。

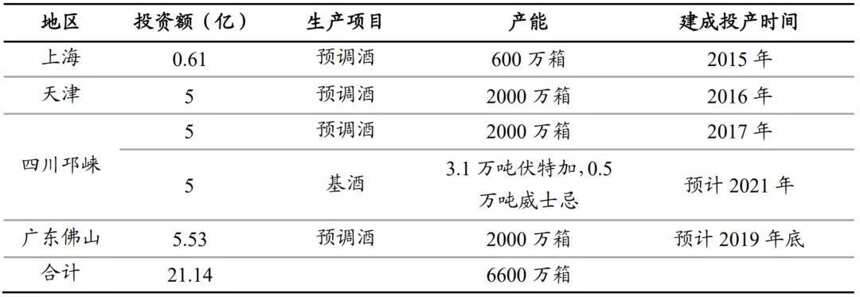

目前,上海和天津的生产基地已投入生产,合计产能达2600万箱,四川生产基地准备进入生产阶段,广东生产基地正在建设中。未来,四个生产基地预计可以合计实现6600万箱的年产能,四川邛崃生产基地升级后,产能还将进一步提升。

▲百润股份产能布局(数据来源:东北证券 wind)

我们不妨算一笔账。

从销量看,2017到2019年,RIO预调酒销量分别为917万箱、983万箱和1185万箱。按产品销量复合增长率17.52%来算,目前RIO上游基地产能已足够覆盖预调酒生产所需。

那么,百润股份四川和广东的4000万箱产能何时才能释放呢?换句话说,何时能够迎来预调酒的百亿市场?

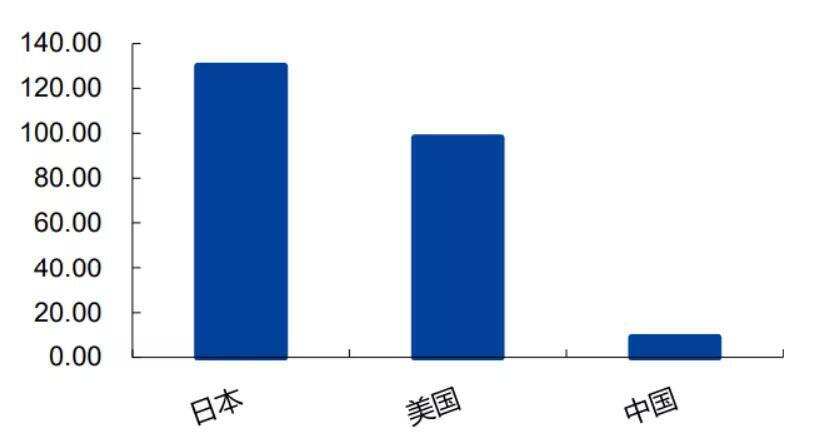

▲2018年预调鸡尾酒销量比较(单位:万千升,资料来源:EMIS、欧睿、华金证券研究所)

以日本预调酒市场发展情况为镜,天风证券研报分析,我国预调酒市场未来规模有望达到450亿元。但鉴于目前市场参与的公司较少,消费者培育较慢,5-8年或将达到百亿规模。

还值得注意的一点是,随着预调酒战线聚焦于华东沿海地区和其它发达的一二线城市,公司改变营销战术,近三年的销售人员相对2015年高峰有较大幅度的缩减,若未来的市场扩大,数量紧缩后的销售人员如何去覆盖扩张的百亿市场?

另一方面,在四川生产基地完全投产之后,如果4000万箱产能与预调酒市场之间仍有差距,在预调酒市场培育期,RIO是否应该考虑其他赛道?

“红海”大战:打造微醺界的“元气森林”?

成也市占率,“败”也市占率。

2019年,RIO在鸡尾酒行业市场占有率提升至84%,稳居“第一”宝座。但在规模不到20亿的预调酒市场中,RIO仍忧心忡忡。

巨头企业缺席,预调酒市场陷入“规模增长慢、公司投入少”的不良循环。

对百润股份而言,把全部的精力都投入预调酒生产中,并非最优解。如何保证现有的市占率基础上,同步研发新产品、拓宽市场或成关键。

比如,在3%-20%之间的低度酒的市场中,稍微转个弯?

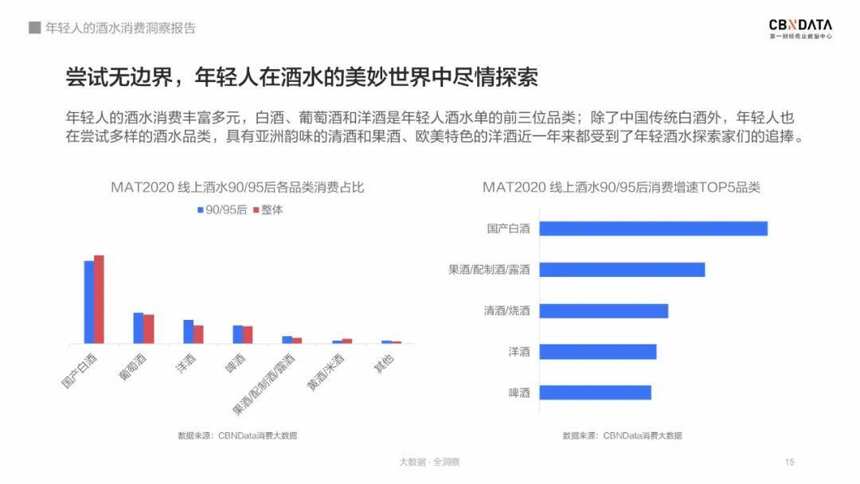

据第一财经商业数据中心发布的《2020年轻人群酒水消费洞察报告》显示,多元细分、新潮尝鲜、健康微醺、香甜果味成为当代青年酒业消费的四大趋势。

盯准这个趋势“跨界”的玩家不少。早在2018年底,江小白就推出了蜜桃味高粱酒,让中国烈酒成功吸引到更多的“小酒鬼”们。

啤酒品牌们开始重拾“菠萝啤”热潮,融合了草莓、玫瑰、桃子等水果汁的果味啤酒大为风靡。

去年8月,全球啤酒大佬百威旗下淡啤品牌Natural Light推出含酒精苏打水Natural Light Seltzer,每罐含6%的酒精度。

放眼国内,熊猫精酿推出的Chill轻尔算得上国内首款硬苏打饮料,选用年轻人喜欢的白桃味,将气泡水和伏特加结合,每罐酒精度3.3%vol,实现了年轻人青睐的“低酒精”和“零糖低卡”。

在现饮市场,也不乏品牌跃跃欲试的身影。去年,星巴克“玩味冰调”有2款低酒精饮料,主打零脂、低糖低卡,喜茶联合科罗娜推出“醉醉葡萄啤”,乐乐茶则携手青岛啤酒上线多肉粉桃啤酒茶等3款啤酒茶饮料。

RIO深耕低度酒有何优势?从消费群体看,RIO所覆盖的预调酒消费者和低度酒消费者高度重合;作为资深的鸡尾酒品牌玩家,RIO也深谙代言人、线下活动、社交运营等营销模式;加之RIO的品牌实力雄厚,可借助原有市场渠道实现协同发展。

如果RIO有意打造一款微醺界的“元气森林”,能不能快速打开增量市场?

“蓝海”冲刺:国产威士忌“真香”吗?

“募资10亿元,用于烈酒(威士忌)陈酿熟成项目。”今年,百润股份的一则公告,进一步展示了公司拓展新赛道的决心。

资料显示,该项目位于四川邛崃,毗邻公司成都预调鸡尾酒生产基地,将在今年布局并推进烈酒全产业链建设,待项目建成并完全达产后,能实现约3.4万吨威士忌原酒的储藏能力。

威士忌成为中国酒业的“香饽饽”,已非新鲜事。当下,不少白酒、葡萄酒、啤酒、保健酒、鸡尾酒公司都开始投资威士忌。

2019年,洋河与帝亚吉欧顺利联姻,推出中式威士忌“中仕忌”;同年8月,保乐力加投资10亿元建峨眉山麦芽威士忌酒厂,计划2021年正式投产,2023年推出第一批中国麦芽威士忌;青岛啤酒也在今年计划将威士忌、蒸馏水等产品加入经营范围。

威士忌到底有何魅力?

对于希望拓宽产品线的酒企来说,威士忌的增长速度、毛利水平、消费群体,极具吸引力。威士忌在毛利率较高的情况下,价格仍在不断走高。根据智研咨询数据,每升威士忌的价格从2010年的60.31元上升至2018年的80.43元。

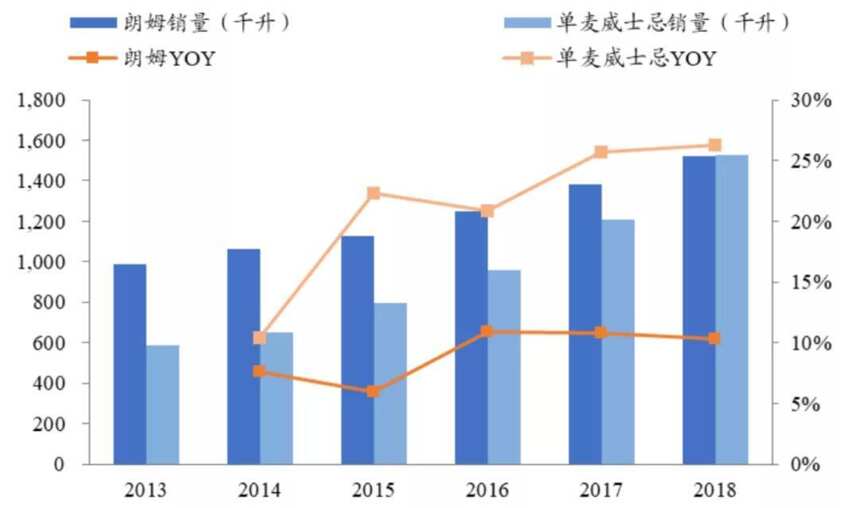

▲2013-2018年国内朗姆及单麦威士忌销售情况(资料来源:东北证券,欧睿)

在中国市场,威士忌也有快速增长之势。19世纪才进入中国市场的威士忌,已经是2019年进口量第二大的烈酒,仅次于白兰地,但进口额同比增长20.3%,远高于白兰地3.7%的增幅,达到2.1亿美元。苏格兰威士忌协会(SWA)公布的数据显示,直接面向中国的苏格兰威士忌出口额,自21世纪初以来,一直呈现每年两位数的快速增长。

在各酒业巨头纷纷跨界布局威士忌行业的当下,百润股份如果缺席,无异于站在起跑线“摇白旗”。

相比白酒、葡萄酒、啤酒甚至保健酒,百润股份跨界的步伐,并不算大。

威士忌等烈酒是鸡尾酒原料酒生产的必需品,项目上马后,可为锐澳预调鸡尾酒预留更多的威士忌基酒,这有助于提升公司预调鸡尾酒的竞争优势,并通过推进烈酒原料品质升级,巩固其行业地位;另一方面,可增强公司成本管理能力,改善公司净利率,为公司带来更高的利润增长点。换句话说,百润布局威士忌,有锦上添花的意味。

值得注意的是,威士忌酒精浓度在40%左右,由于酿造方式不同,威士忌酒厂从建立至收回投资需要不小的时间周期。百润股份也在公告中称,公司烈酒项目含建设期的静态投资回收期(税后)为10.48年。

除了投资回报慢,要打响本土威士忌招牌,同样时间和耐心。以日本为例,1923年,寿屋公司(三得利前身)创始人鸟井信治郎建立日本第一家威士忌酿酒厂“山崎蒸馏所”,但日本威士忌知名度直到2003年才在国际上真正被打开。

投资威士忌得顶住现金流压力与国际烈酒巨头的挤压,百润股份也需久久为功。

百润股份持续加码威士忌赛道,你怎么看?文末留言等你分享!