谁在赌低度酒的未来?

文 | 云酒团队(ID:YJTT2016)

5月19日,四川五粮液新零售管理有限公司推出的果味露酒和配制型果酒“吾调”上市。

年轻人迷恋微醺,资本也热衷低度酒。

仅在今年上半年,就有至少四家低度酒品牌拿到知名投资机构的风险投资。在最近四个月时间里,低度发酵酒供应商赋比兴陆续完成天使轮、A轮和A+轮融资,累计融资金额达到数千万元。

而把时间往前推,白酒头部品牌早就盯上这个赛道。比如,茅台推出“悠蜜”蓝莓酒,五粮液曾先后推出仙林青梅酒、百麓石榴酒等,泸州老窖成立果酒公司,以“青语”“花间酌”“拾光”等青梅果酒抢位,古井贡酒设立了安徽百味露酒有限公司,古越龙山也跳出黄酒局限,试图以青梅黄酒、果味米酒突围。

新酒饮赛道硝烟弥漫,在低度酒领域更甚,资本竞相入局,在千亿级酒饮市场寻找一席之地。有资本方告诉云酒头条:“现在遍地是低度酒的项目”。

低度酒拥挤?

广义上讲,低度酒是指酒精度数在20度以下的酒类产品,包括黄酒、葡萄酒、啤酒等。而市面上常见的低度酒还有另外一个名称——低度潮饮酒(Alco-pop),即为酒精度15度以下、甜味突出的低度酒,包括果酒、米酒、预调酒以及部分无糖苏打酒等。

2018年,花米果酒中小品牌在中国市场涌现,但低度潮饮酒品类尚未出现现象级爆品,仍具备广阔的探索空间。

年轻消费者的崛起,正在为低度酒市场拉开一个缺口。

事实上,年轻人对饮酒的诉求一直存在,但是在大量白酒和啤酒充斥市场的情况下,可选择空间太小,市面上开始出现小瓶白酒、绵柔白酒、果味啤酒和精酿啤酒。现在,更多品类的低度酒来了。

据天猫新品创新中心《2020果酒创新趋势报告》显示,截至2020年11月,梅酒品类增幅为90%,预调鸡尾酒与果酒品类的增幅为50%,拉动品类增长的是近70%的购买人数的增长。此外,果酒和预调酒是天猫增长最快的酒品类,2020年获得约300%的高速增长。

一边销量激增,各种品牌层出不穷,低度酒正在逼近爆发的前夜。另一边,资本伺机而动,满大街寻找低度酒创业项目。

据云酒头条(微信号:云酒头条)不完全统计,从2016年至今,至少有23家低度酒品牌获得总计30次以上融资。冰青、贝瑞甜心、赋比兴都已获得三轮融资。至少10家企业获得超千万级融资。

从2020年开始,这种步伐明显加快。

2020年5月,低度酒饮品牌利口白获得真格基金数百万美元融资,成立不到1年的贝瑞甜心先后获得两轮融资,并在同年8月宣布获得由经纬中国独家投资的数千万元A轮融资。同月,青梅酒品牌冰青完成数千万元A+轮融资。9月,估值超百亿的江小白获得C轮融资,推出水果味低度高粱酒“果立方”,据江小白透露,本轮融资后,将继续推进新酒饮计划。

▲果立方

不难发现,众多风险投资机构中,不乏红杉中国、经纬中国、真格基金、天图投资、华兴资本等明星玩家,其投资逻辑也十分简单,直截了当。

正如华兴资本集团董事长包凡所言,华兴长期加码新消费领域里的投资布局,“酒饮作为一种社交货币和性格符号,在代际文化交替的过程中,需要出现一家可满足多种消费场景和个性化消费需求的巨无霸酒企”。

经纬中国投资经理李超岑也曾表示,综合来看,低度酒领域有望诞生出1-2家10-20亿收入规模体量公司。

Z时代的微醺“钱途”

最早吹起“微醺”这股风潮的,是1997年进入中国市场的冰锐。彼时,“微醺”还未打开自饮需求市场,仍依赖于传统渠道,主打酒吧、KTV等即饮场景。

紧随其后的锐澳开始崛起。锐澳将消费主力定位为年轻人,挖掘自饮与聚餐等消费场景,植入热门电视剧与综艺,抢占消费者心智。

竞争也随之迅速升温。中金公司研报显示,2013年,锐澳、冰锐在预调鸡尾酒品类的市占率分别为20%、30%,冰锐领先;2014年,锐澳反超冰锐提升至40%,冰锐则降至20%。

但在2015年迎来预调酒的爆发后,预想中预调酒市场的增长并没有到来。鸡尾酒市场同质化竞争严重,市场供求失衡,盲目“价格战”导致企业亏损,小厂家和资本被迫退出,火热的市场转瞬即逝。

如今,低度酒的热潮卷土重来,“钱途”何在?

首先是来自资本圈的共识——新时代消费人群的悦己性和未来国内社会的独居倾向。这意味着,产品的创新需要适配更丰富的消费场景,满足年轻人群更加自如地饮酒需求。

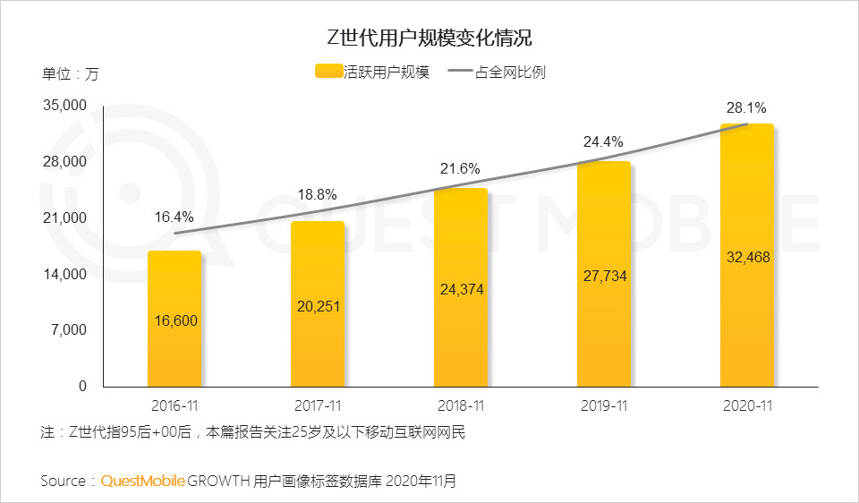

根据Quest Mobile发布的《Z世代洞察报告》,我国95、00后Z世代活跃用户规模已经达到3.2亿,线上中高消费能力占比74.5%。其饮酒观念更加理性、追求舒适,力娇酒、烧酒、果酒等低度酒需求上升明显。

在“她经济”的驱动下,“她饮酒”趋势明显。女性消费者的“微醺”需求带动了以甜型葡萄酒、起泡酒为代表的低度酒的走热。

显然,白皮书中的关键词“女性”“Z时代”和“微醺”,正好切中了低度酒的两大卖点:消费人群和消费需求。

比如,由上海酷玖推出的低度酒品牌莲洲,就主打“不会喝酒也能自在享受”的消费喜好,提倡“闺蜜小聚,独酌治愈”的消费场景。

▲莲洲梅酒威士忌

以邻为镜,可一窥低度酒的发展潜力。从市场上看,与日本相比,发现饮酒在中国还远未成为刚需。中国市场还有很大的上升空间。

在品牌走红的路径上,也能看到中日两国相似的逻辑。在日本,低度果味的预调酒Chu-Hi打开了日本女性的消费市场。由周冬雨代言的RIO,也主打“度数低、口味甜、一人饮”,由她拍摄的《一个人的小酒》广告片,从概念到设计,都能找到日版预调酒的影子。

▲RIOLAB锐澳轻饮实验室

同时,与早前鸡尾酒风靡的时期相比,低度酒的市场环境也发生了巨变。社交媒体与供应链的创新,为新品牌出圈创造了更多的可能。

举个最简单的例子,过去,品牌投放需要竞价广告,而在社交媒体时代,靠KOL或者KOC的一次直播或者一篇文章就能带货。比如,2020年,在李佳琦的直播间,“贝瑞甜心”曾创下一晚上的销售量5万多瓶的纪录,这相当于在线下铺设渠道的传统酒类品牌一个月的销量;大V“醉鹅娘”靠内容引流,一年销售收入也超过3.5亿元。

▲梅见森林酒馆

分析贝瑞甜心、落饮、梅见、十七光年、万木枝这类新锐低度酒品牌,大都通过微博、抖音、小红书、B站等社交平台种草用户,同时发力抖音和淘宝直播等,通过头部主播带货、明星代言、影视剧植入、跨界联名等拓宽用户圈层。

不难看出,迎合年轻人的消费需求,更新社交场景,善用互联网营销,新兴品牌很容易找到低度酒的正确打开方式,不像是“单纯卖酒”,更像是发力品牌和渠道。

同质化严重,“突围”待解

创新一直是市场发展的更优解。但对于低度酒的发展前景,需要有清晰的预判。

开山酒业CEO唐炜曾表示,低度酒会是一个有机会的品类,但是天花板会显著地低,品牌的忠诚度和持续壁垒将是一个需要解决的问题。

低度酒最显著的发展壁垒是:行业标准的缺失。

在食品安全监管上,低度酒被归类为“其他”,即缺乏严格的生产质量标准。与此对应的,许多果酒、花酒、米酒的酿造规模仍处于小作坊时代,供应链体系不成熟,难以保证规模化生产,质量上也参差不齐。

工艺上也有挑战。果酒、米酒、花酒的酿造对技术要求很高,要在酒香中去掉酸涩的口感,需要特别的生产工艺,此外还要考虑运输储存中的保鲜、防腐等。

因此,有的品牌会选择找工厂代工或者收购相应企业打造自己的供应链。但在降低创业成本,提升产品质量的同时,也带来了品牌竞争加剧,产品同质化严重等弊端。

而且,产品研发出来只是开始,后续的品牌建设、营销和渠道投入都是一笔不小的支出。

直到今天,低度酒仍处于“有品类、无品牌”的阶段,甚至从天猫销量排行上看,每个月的品牌排名结构都不同。

▲万木枝微醺酒

对此,万木枝微醺酒创始人尚慧鑫表示,全国性品牌的出现,并不会是突发的现象级事件,而是“消费习惯不断深入,品类品牌不断摸索,市场不断积累”三者作用下的自然反应。

事实上,低度酒现阶段还处在表面的微醺消费场景中。消费者的分层需求并没有得到满足,而多样化的消费需求,需要企业从品牌、定价、工艺、场景、渠道等多维度分层、多品牌、多品类考量,并不存在“一招鲜”。

但伴随资本的投入,“低度酒”排位赛有了更多可能。

IT桔子分析称,从目前低度酒的投资市场来看,获投的低度酒品牌最后一轮融资轮次也集中在天使轮和A轮阶段,获得C轮投资的仅江小白。因此,距离市场成熟(投资轮次集中在B轮到C轮甚至更后期)的阶段,低度酒市场仍有较大差距。但这也意味着投资机构进入这个市场还有较多的空间。

尚慧鑫也判断,低度酒赛道还处于早期,做好了产品沉淀和品类教育,才能讲真正地爆发。“未来供应链、品牌、渠道这三大支柱决定着新品类的市场份额和所能企及的位置。”

你怎么看低度酒赛道的新格局?文末留言等你分享!