看茅台的后市表现,究竟看什么?

文 | 云酒团队

一纸突发的三季度报,让贵州茅台再度成为话题焦点。

营收609.35亿元、净利304.55亿元,茅台表现依然十分稳健,整体上行趋势明显。但面对茅台交出的这份成绩单,业界观点众说纷纭,看好其未来发展的不在少数,但也有“未达预期”等声音。

这样一份报表对于目前的茅台而言意义何在?透过现象看本质,数据背后,让我们一同还原一个真实的茅台?

日赚1.12亿,茅台延续吸金王

10月15日晚,贵州茅台发布2019第三季度报告,2019年前三季度,贵州茅台实现营收609.35亿元,同比增长16.64%;实现净利304.55亿元,同比增长23.13%。

其中,茅台酒实现营收538.32亿元,系列酒实现营收70.38亿元;直销渠道实现营收31.29亿元,批发渠道实现营收577.67亿元;国内渠道实现营收589.56亿元,国外渠道实现营收19.14亿元。

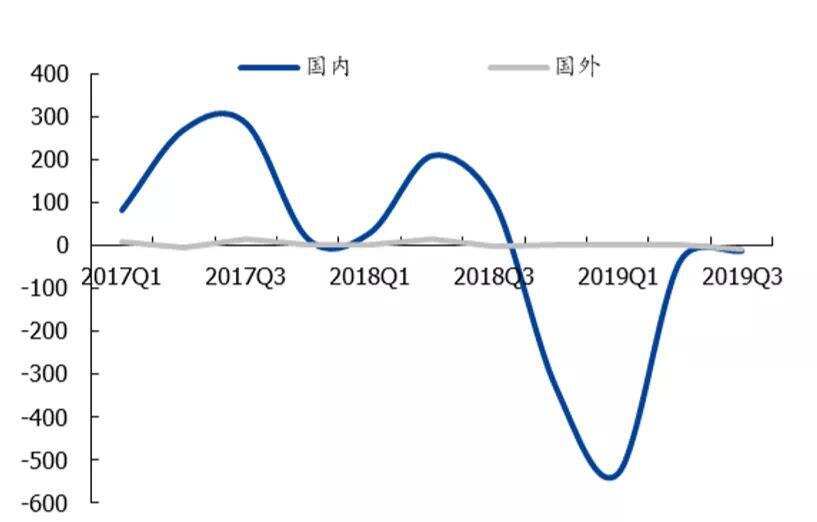

此外,报告期末,公司国内经销商数量合计2401个,年初至报告期末增加30个,减少616个;国外经销商数量合计106个,年初至报告期末增加3个,减少12个。

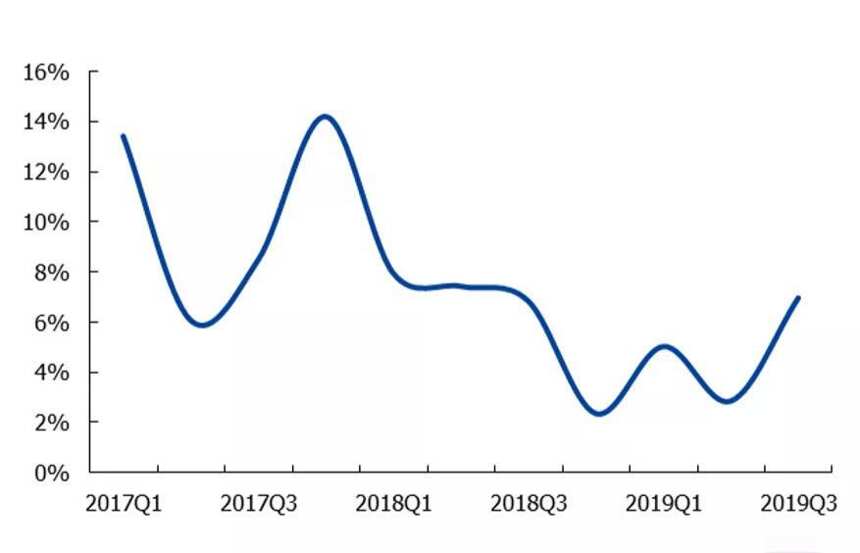

▲贵州茅台国内和国外经销商增减情况(季度环比变化)。图表来源:wind、国盛证券研究所

贵州茅台在公告中表示,增加的主要是酱香系列酒的经销商,为进一步优化营销网络布局,提升经销商整体实力,公司对部分酱香系列酒经销商进行了清理和淘汰,报告期内减少酱香系列酒经销商494家。

与业绩同步增长的,还有贵州茅台的股价。截至10月15日收盘,贵州茅台报1211.00元,上涨2.63%,尾盘一度拉伸至1215.68元,总市值达15212.6亿元。

▲贵州茅台直销占比变化情况。图表来源:wind、国盛证券研究所

另据统计,年初至今,茅台股价累计涨幅110.44%,成功实现翻番。从A股上市公司最新市值看,1.5万亿的贵州茅台也由此进入A股市值前三甲,排名仅次于工商银行和中国平安。

尽管利润增速相较今年一二季度实有放缓,但从全年任务的完成度和单季营收水平上看,茅台表现依然可圈可点。

按照贵州茅台此前所制定的全年目标,2019年要实现14%的年度增长,全年营收要达到839.48亿元。此次披露的数据则显示,前三季度已完成了上述目标的72.59%。

此外,刚刚过去的2019年第三季度中,贵州茅台实现营收214.47亿元,实现净利105.04亿元,相较去年同期,分别增长13.81%和17.1%,环比今年第二季度分别增长20.19%和20.33%。

低于预期是事实,但结合茅台的整体体量来看,在数百亿营收的基础上保持两位数增长相当不易。

作为国内首屈一指的白酒品牌和行业龙头,我们同样能从这些数据中感受到茅台强势的吸金能力。有机构为此算了一笔账,按照今年前三季度共273天计算,304.5亿的净利润,茅台平均每天创造的净收益达1.12亿元。

客观地讲,这一数字已达到甚至赶超众多中小型酒企的年收入水准,茅台在市场端的吸金水平可见一斑。

回看2018三季度,市场的预期真的准吗?

四季度都是酒业销售的传统旺季。随着千亿目标的日益临近,寸土必争、分秒必争,应当是高位创收的现况下,茅台所面临的事实。

时间过半,任务过半,前三季度的表现已基本能展望企业全年的收入水平,一份数据报表能引得诸多关注和解读,也自然理所应当。

三季度表现对茅台的重要性不局限于营收,其所起到的关联效应颇有牵一发而动全身之势。据贵州茅台2018年三季度报告数据显示,贵州茅台当季实现净利89.7亿元,同比增长仅2.7%,相比2017年第三季度138%的增速,落差十分明显。

彼时,这一低于预期的数据,引发市场波动。2018年10月30日,贵州茅台每股价格跌至509.2元,与当年6月803.5元的最高价相比,最大跌幅达30.27%,蒸发的总市值在1800亿元以上。

贵州茅台股价遇冷的同时,五粮液、洋河股份、古井贡酒、水井坊、山西汾酒、顺鑫农业和伊力特等也集体跌停,彼时统计显示,5个交易日内,A股白酒板块总市值缩水超3400亿元。

而伴随着此后一年间贵州茅台股价的不断升温,以及在渠道、人事等多方面展开的调整,业界对今年的三季度报自然抱以更多期待。

而到了2019年,茅台股价一骑绝尘,并一路突破千元。茅台的表现,又一次次突破市场的预期。

2019年是茅台深度变革和调整的一年,集团内部的一系列人事变动,对问题经销商的削减,以及今年5月宣告挂牌的集团营销公司和对电商、大型商超的新一轮放量,上述举措、动作,正在市场端逐步显现影响力,四季度将是业界关注的焦点。

看茅台的后市表现,究竟看什么?

数据显示,今年上半年,贵州茅台实现营收394.88亿元,同比增长18.24%;实现净利199.51亿元,同比增长26.56%,基本每股收益为15.88元,同比增长26.56%。

在众多业内人士看来,这一数据完全符合预期,在此基础上,多家机构也表示,对茅台2019三季度表现和中长期发展持看好态度。据统计,近半年时间里,共有38家券商发布107篇研报推荐贵州茅台。

中泰证券指出,中报业绩符合预期,结构调整驱动利润更快增长。毛利率如期提升,期间费用率继续下行。三季度业绩值得期待,全年茅台集团收入坚实迈向千亿目标。

方正证券认为,二季度业绩基本符合预期,预收款维持高位。直营系统调整,产品结构升级明显。单季度数据属正常波动,公司核心逻辑不变,长线成长空间仍然较大。

面对这份新鲜出炉的三季度报,有分析人士指出,过高的市场预期是造成反差的关键所在,加量加价加渠道,三季度茅台的一系列操作,自然使行情水涨船高。“每年能有20%、15%的增长,拉长地看,已经很满意。”在知悉茅台三季度报后,行业资深人士、深圳东方港湾投资管理股份有限公司董事长但斌如此评价。

无论三季度的数据表现在关注者和持有者的心中是否及格,但不可否认的是,茅台的发展动能依旧强劲,行稳致远已成为2019三季度报所释放出的最强信号:

销售费用同比去年提升43.87%,报表中明确指出,销售费用增加,主要用于公司扎实推进“133”品牌战略及酱香系列酒“5+5”市场策略;研发费用由2018前三季度的1520万元增长至目前的6515万元,增幅高达329%;产能扩建方面,到2021年,茅台酒和系列酒将各自保有5.6万吨的产能,“将近12万吨的生产能力就是我们上市公司的竞争力”,在今年5月的茅台股东大会上,茅台集团党委书记、董事长李保芳表示;对品牌硬实力的打造,实则是茅台在冲击千亿的过程中,对后千亿时代的精准布局和精准发力做足背书。

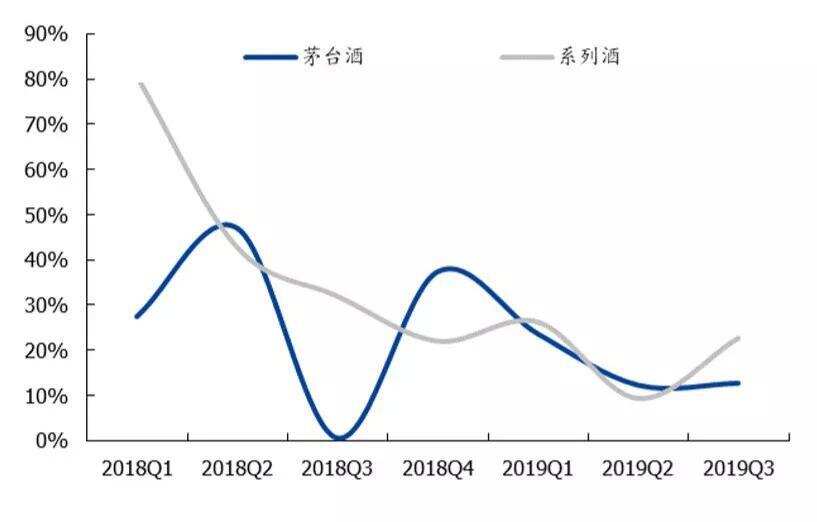

▲贵州茅台茅台酒和系列酒收入增速变化。图表来源:wind、国盛证券研究所

值得关注的还有系列酒板块。

2018年,茅台酱香系列酒完成销售额90.3亿元,对标去年全年的销售数据,目前三季度所达到的70.38亿元和70%以上的年进度,都足以证明系列酒的表现和在集团整体营收中的占比越发强势。特别是在经销商数量锐减494家的情况下,这一数据还能得到持续健康的增长,是产品力的增强,也是双轮驱动实现协调运转的有力凭证。

4月放量400吨飞天茅台配额,华润、大润发和物美最终成功中标,天猫和苏宁易购成为茅台电商渠道服务商……茅台在渠道上的调整正进入新的阶段。直营直供转变的是收益形式,也是茅台决胜后千亿时代的准备之一。

对于直销和分销,有不少观点认为非红即黑或者茅台将要抛弃传统分销。事实上,无论是传统的渠道主力经销商群体,还是新的直销渠道,都是茅台布局市场的选择之一。直销渠道的崛起于茅台而言,正是培育新增长点的考量。

透过三季度报,我们看到的是茅台保证未来良性增长的能力,在股市喝酒的行情下,来自龙头企业的信念与担当至关重要,而茅台的三季度表现也给予了白酒行业以信心。

对于茅台的前三季度表现,你怎么看?文末留言等你分享!