地产酒为何斗不过名酒,根本原因是什么?

文 | 王伟设

作者系云酒·中国酒业品牌研究院高级研究员、独特咨询创始人

2017年酒业转型调整以来,市场格局加速两极分化。一二线品牌纷纷复苏或强势反弹,而大批地产酒企或出局、或到了生死边缘。数据显示,2018规模以上白酒企业减少148家,其中全部为地产酒企,预计2019还将有一批地产酒企出局。

但是笔者认为,“该死的”只是那些无文化、无酿造、无创新的三无企业,这类地产酒企死亡是客观规律。而对于那些有具有一定历史文化、坚持固态酿造、不断创新的地产酒企则完全有理由活下来甚至活得很好。

成功突围的地产酒企,都有哪些共同点?面对全国化品牌的全面进攻,地产品牌又该如何站稳根据地,筑成“护城河”,打破马太效应的魔咒?

马太效应不可阻挡,地产酒企必然出局?

之所以地产品牌并不会完全出局,是由以下三大客观因素决定的。

一是中国白酒文化的多元性。中国地域辽阔酒文化各具特色,全国人民需要的不只是几家的名酒及文化,拥有地域特色的地产品牌,往往在消费者心中有着相当重的分量。

二是地产的外来招待需求。只有用代表当地历史文化的酒招待才能表达东道主的热情,才能代理地域酒文化的自豪感,这一情感需求是外来名酒无法替代的。

三是中国白酒的原产地属性。尽管一二线名酒巨头企图通过兼并收购消灭地方酒进而垄断市场,但是原产地属性决定了白酒不可能形成像IT、家电等行业几个品牌垄断市场的局面。

上述三个因素说明,一二线名酒即便依赖资本也难以终结或取代地方名酒,马太效应不完全适用于研判白酒市场格局及趋势。因此可以肯定,至少部分地产酒企不该死也不会死。

地产酒为何斗不过名酒,根本原因是什么?

名酒原本也是地产酒成长起来的,为何今天二者的境遇天壤之别?抛开先天的资源禀赋差异,从战略及策略角度分析可以发现三大原因。

首先是品牌定位原因。今日所有成功的一、二线品牌,无论是香型、品类、或细分市场,其定位都是非常清晰准确的,而且定位战略执行非常坚决。

反观今日落魄的很多地产酒品牌,其定位要么含糊不清、要么摇摆不定,要么没有定位只会跟风跑,黄金十年没有定位尚可在中低端市场分一杯羹,而今新形势下连残羹剩饭也吃不到了。

其次是产品竞争力原因。一、二线名酒的产品工艺、品质参数、口感适应度等关键指标,在行业都处于领先水平,并且还在不断进行技术与品质的创新提升。

而因为偷工减料、品质下降,一些地产酒原本畅销的历史产品几乎销声匿迹。其所谓的新产品研发受观念陈旧、酿造中断、技术人才断代等影响又屡屡失败,产品自然丧失竞争力。

第三是营销创新原因。一二线名酒在渠道模式、文化传播、跨界营销、体验定制、线上线下一体化等方面全面创新和提升,不仅借助咨询外脑,甚至许多都建立了自己的商学院。

这一方面,一些地产酒企一方面营销思路和水平落后,另一方面又不愿投入成本发展外脑,陷入了“要么自以为是、要么胡乱折腾”的误区。

地产酒不好喝?产品酿造的短板得补上

许多消费者不选择地产酒,直接原因往往是不好喝,但深层原因则是地产酒酿造环境差、窖池微生物缺陷、勾调技术落后等,随着一线名酒技术实力越来越雄厚,很多地产品牌在酿造水平的短板也愈发暴露出来。笔者认为,必须跳出地产,通过与产区原酒企业合作解决问题。

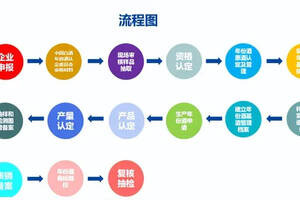

这是完全可行性的,经历了行业调整和市场洗礼,原酒企业主导供求的局面已从供不应求变为供大于求,从原酒企业定价变为市场倒推定价。下游企业与产区原酒企业的深度合作已是水到渠成。合作能否成功的关键是建立上下游共享价值链,操作思路如下:

一是建立供应价值链。地产酒企要为原酒企业开放市场入口,抛弃用外购原酒冒充自酿的遮羞布,敢于在市场传播中植入产区原酒概念。当然,为保留地产酒文化及口感风格,可保留部分窖池并采用混合发酵酿造法。而作为产区企业,需要提供产区地标,建立原酒品质溯源体系,打造产区原酒名牌等。

二是建立研发价值链。下游企业提供市场产品需求信息,产区企业利用酿造技术支持下游企业进行香型、口感、品类创新。上下游企业按照互利互惠原则进行资源置换即可。

三是建立市场价值链。上下游企业联合推出体验式产区文化旅游项目,同时开展个性化高端窖龄窖池专酿、特殊风格原酒定制业务。

四是建立信息价值链。双方可开放微信或APP入口建立便捷的上下游信息交互平台,形成产区企业+地产酒企+网络渠道+消费者的信息系统。

五是建立品牌价值链。比如产品可以标注两家企业的商标,生产企业可以标注为联合酿造,荣誉称号可以共同使用等,用1+1>2的品牌加法战略消弱外来品牌的市场影响。

地产酒与外来名酒竞争,如何建立资源优势?

面对外来名酒的强势入侵,抛开品牌这个短期无法超越的要素,地产酒要胜出,需从市场环境出发对比双方的资源,看清优势与劣势,为整合资源找到有效策略。资源对比分析如下表。

就以上五项资源对比来看,地产酒除了产品价值资源不如对手外,其他四项都具有明显优势。因此,地产酒可以通过“四扬一补”的策略整合资源,为展开竞争提供有力的资源保证。其中“四扬”是指:

一是以直供终端的一级渠道模式,对抗入侵名酒的二级渠道模式,将结余利润投入市场;

二是利用低成本扩大业务团队,按照直营模式配置人员,从团队规模上超越外来品牌;

三是利用半径小的优势直供城区终端和乡镇大户,将结余物流费投入终端;

四是利用人脉建立融洽的客情关系,营造良好环境抵消外来品牌的业务客情作用。

所谓“一补”,就是通过与主产区原酒企业合作,建立共享式产品酿造价值链弥补酿造短板,实现1+1>2的产品价值组合目标。

要重新崛起,地产酒如何确立市场定位及战略目标?

面对巨大的市场,一些地产酒品牌如今已陷入几乎无立足之地的市场窘境。其根本原因就是长期以来在战略上缺乏清新的定位及目标。

如今,面对转型后重新洗牌的市场格局,地产酒必须认清形势、把握机遇,将100元以下的大众消费作为自己的目标市场定位,并将成为“地产王”作为品牌战略的中期目标。理由如下:

一是大众消费市场扩容地产的机遇更大。消费水平的两极分化造成原有中低端商务消费转向大众消费;“白骨精”阶层的理性消费催生50-100元细分市场;退休人群扩大自饮消费增长促使30元大众市场扩容。

除了上述三大扩容,对于地产酒而言,一二线品牌也想切割大众消费蛋糕,但其原有的中高端产品渠道与大众酒渠道难以兼容,而且重组渠道其时间和人力成本远远大于地产酒。

二是大众酒的汇量盈利模式地产酒更加适合。要实现汇量,前提是网络广泛覆盖和终端市场的巨大投入,简言之,就是人财物的巨大投入。

如前分析,地产酒在渠道、团队、物流、人脉四大资源方面与外来一二线品牌相比具有明显优势。地产酒较容易越过投入产出平衡点实现盈利,而外来一二线名酒的代理商短期内难以实现盈利,需要厂家的战略性资源投入才能度过导入和成长期。

三是利用持久战,地产酒可击退外来强敌成为地产王。地产酒是地产作战且单一市场投入,各类资源相比外来一二线名酒丰厚,坚持三年没问题。而外来一二线名酒的市场布局是全面开花,战线太长,难以速战速决,势必造成投入超支难以持续。因此,在单一市场的对决战中地产酒具有绝对的胜出能力。

地产酒要突围,如何选择方向及路径?

行业转型以来,一二线名酒强势入侵几乎把地产酒逼到了死角。面对严峻形势,地产酒企应该结合自身优势和市场发展动态,抓住外来入侵名酒的短板及软肋,选择直供终端、新餐饮联盟、地产化新零售三个方向进行突围。具体路径及思路如下:

直供终端操作路径

首先,要建立地产化网络运营平台,用app工具进行终端管理,以解决大量的业务维护、终端订单、政策核销、信息交互及大数据分析问题。

其次,要建立联营体模式和目标激励机制,化解直供产生的与原有区县代理商的矛盾,为直供扫除障碍。

再次,要组建与直供匹配的业务团队,人员组合方式为厂家固定业务+县级地招业务+临时促销活动业务。管理方式采用APP,按照网络达标率、拜访计划完成、图文信息反馈、销售计划完成考核即可。

最后,要建立终端配送系统。为了适应终端小批量即时性订单需求,工厂要确保合理的安全库存量,同时建立建立即时快速配送系统。

新餐饮联盟操作路径

首先,要利用餐饮协会人脉组建地产酒为主的餐饮营销联盟,并组合红、白、啤主要品牌及品类厂商建立餐饮专供产品供应链,满足餐饮抵触自带酒的愿望。

其次,联合开展流通渠道向餐饮终端导流活动,如买酒送餐券、定餐酒水打折、婚宴团宴定餐免费送品鉴酒等,满足餐饮稳定和提升客流的需求。

再次,开展个性化产品定制。对销量大,合作意愿强烈的餐饮店可开发本店专用酒,并将其广告植入酒类包装,满足其利润和荣耀需求。

最后,联合开展市场推广活动,如美食美酒最佳搭配评选活动,美食厨艺大赛、地产美酒品鉴会、旅游美食美酒套餐等,建立地产酒与餐饮的紧密合作伙伴关系,确保地产酒在餐饮终端的稳固地位。

地产化新零售操作路径

首先,以终端运营平台为基础建立零售终端线上商城,打破新零售与传统终端的渠道界限,让所有传统零售店都加入其中分享电商收益。

其次,要打通app与微信的端口,方便消费者即时下单和结算,线上实行货到付款及时配送,线下实行定位引导就近购买在线支付。

再次,要建立地产化O2O闭环系统,厂家旗舰店只展示不接散户定单,通过自动定位功能将线上消费者自动分配到就近的终端店铺,为终端引流提供客户。

最后,要开展无界新零售合作,利用自身平台及网络和配送优势,联合非竞品企业及品牌开展地产市场的线上线下混搭促销及市场推广活动,解决新零售初期流量不足问题。

行业转型调整已进入第七个年头,市场格局即将形成,期望那些有文化、有规模、有酿造的地产酒企抓住最后的机遇实现逆袭,打破马太效应的魔咒,确立地产酒在中国白酒市场的一席之地。

你认为地产酒企该如何突出重围?文末留言等你分享!